Tempo di lettura: 8 min

Indice

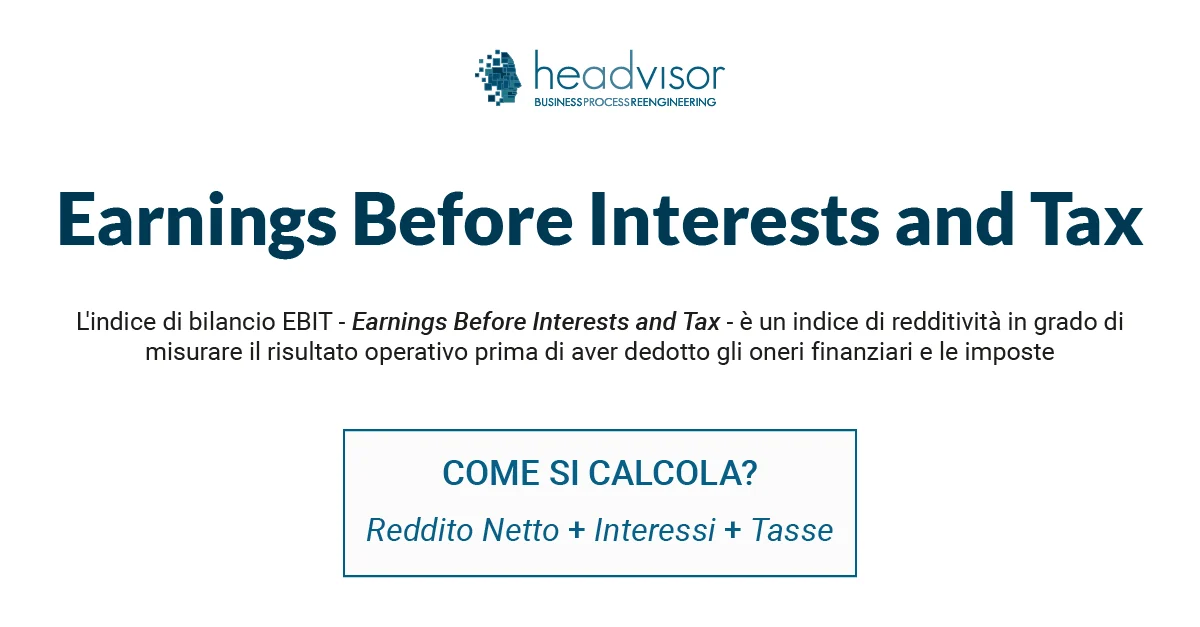

EBIT (Earnings Before Interests and Tax)

L'indice di bilancio EBIT - Earnings Before Interests and Tax è un indice di redditività in grado di misurare il risultato operativo prima di aver dedotto gli oneri finanziari e le imposte.

EBIT = REDDITO NETTO + INTERESSI + TASSE

È un indicatore particolarmente utilizzato nella misura dei flussi di cassa aziendali.

Solitamente viene associato al MON (Margine Operativo Netto), tuttavia i due indicatori non coincidono esattamente.

Infatti l’indice EBIT (Earnings before Interests and Tax) rappresenta non solo il reddito operativo di un’impresa, comprende anche oneri e proventi derivanti dalle gestioni accessorie; vengono considerati ad esempio i proventi derivanti dalla gestione attiva della liquidità aziendale o di immobili di proprietà.

Va tuttavia considerato che le metriche utilizzate per il calcolo degli indicatori di bilancio possono variare da paese a paese e in alcuni casi vengono tenuti in considerazione o eliminati determinati valori, rendendo comunque la differenza minima e permettendo di effettuare in ogni caso dei confronti ed estrapolare valutazioni sulla gestione aziendale anche tra nazioni diverse.

Riscrivere la formula separando le sue componenti consente di comprendere meglio questa differenza:

EBIT = MON + PGA - OGA + PFA

MON = MARGINE OPERATIVO NETTO

PGA = PROVENTI GESTIONE ACCESSORIA

OGA = ONERI GESTIONE ACCESSORIA

PFA = PROVENTI GESTIONE FINANZIARIA ATTIVA

Riclassificazione del conto economico e calcolo dell'indice EBIT

Le fasi da applicare per il calcolo dell’indice EBIT sono le medesime utilizzate anche per il calcolo dell’indice EBITDA (Earnings Interests Tax Depreciation and Amortization); infatti anche in questo caso, e come nel caso degli altri indicatori di redditività aziendale, il primo passo è la riclassificazione del conto economico, cioè l’operazione che ci permette di raggruppare le voci del conto economico ed evidenziare i valori che necessitiamo per il calcolo dei vari indicatori, come i risultati intermedi.

Il tipo di riclassificazione da effettuare è quella a valore aggiunto e le fasi per ottenere i valori di cui necessitiamo vengono ampiamente spiegate nell’articolo dell’Indice EBITDA Earnings Interests Tax Depreciation and Amortization.

Il risultato che si ottiene dopo la riclassificazione è il seguente:

| VALORE DELLE PRODUZIONE |

|---|

| -costi esterni +/- variazione delle rimanenze |

| = VALORE AGGIUNTO |

| -costo del personale |

| EBITDA o MOL |

| -costi non monetari (ammortamenti, svalutazioni, accantonamenti) |

| =EBIT O MON |

| +proventi da attività finanziarie -oneri da attività finanziarie |

| =REDDITO ANTE IMPOSTE |

| -imposte |

| =REDDITO D’ESERCIZIO |

Anche in questo caso, e come evidenziato nel caso dell’indice EBITDA, il calcolo può essere effettuato sia partendo dalla parte alta della tabella sia partendo dal basso.

Nel primo caso sarà necessario sottrarre al valore della produzione i vari costi individuati dalla riclassificazione del conto economico:

EBIT=VP-COSTI ESTERNI+/-VARIAZIONE DELLE RIMANENZE-COSTO DEL PERSONALE-COSTI NON MONETARI

Nel secondo caso invece al reddito d’esercizio (parte bassa della tabella), andranno sommate le imposte e i proventi o oneri derivanti da attività finanziarie:

EBIT=REDDITO D’ESERCIZIO+IMPOSTE+/-ONERI O PROVENTI GESTIONE FINANZIARIA

Esempi Pratici e applicazioni

Si può dire che l’indice EBIT segnala la capacità di un’impresa di generare reddito da operazioni svolte durante l’esercizio, ignorando l’aspetto fiscale e la struttura dei capitali dell’azienda presa in analisi.

Un esempio di utilizzo si ha nel caso in cui un investitore stia valutando la possibilità di un investimento riguardo ad una o più imprese operanti nello stesso settore.

Queste imprese potrebbero mostrare risultati diversi, poiché influenzati da una differente struttura del capitale o da un diverso peso delle imposte versate sul reddito totale (ad esempio nel caso di aziende operanti in stati diversi).

L'analista che sta valutando la bontà dell’investimento in una o più aziende, in particolare se queste sono quotate in borsa, dovrà valutare i bilanci delle società e gli indicatori di bilancio come l'indice EBIT, per capire quale tra queste è in grado di generare reddito in misura maggiore rispetto alle altre.

Il risultato finale di un’azienda può essere ad esempio influenzato da degli interessi verso terzi particolarmente elevati, causando un alto grado di indebitamento.

La struttura del capitale sarà sbilanciata nei confronti del debito, diminuendo così il reddito effettivamente prodotto; la situazione andrebbe sanificata attraverso un aumento di capitale e in generale con una migliore gestione degli asset aziendali.

Si può quindi utilizzare l'indice EBIT sia per comparare aziende e capire in quali aree effettuare degli investimenti, che per valutare il prezzo di acquisto delle azioni relative ad una particolare azienda.

In particolare rapportando il valore delle azioni con quello dell'indice EBIT e paragonando il risultato con quello di altre imprese dello stesso settore, è possibile capire se il titolo in considerazione è sopravvalutato o sottovalutato (overbought o oversold), dandoci così un’indicazione sulla convenienza o meno dell’investimento.

Risultato operativo ed EBIT

Quando si effettua un’analisi di bilancio globale, e anche nel caso in cui ci si concentra sugli indici di bilancio di redditività, è importante considerare non solo un indice in modo isolato, ma sfruttare più indicatori e confrontarli tra loro.

Oltre a questo confronto può risultare fondamentale effettuare analisi di tipo temporale (paragonando i valori su più periodi o annualità), o di tipo spaziale (confrontando le aziende dello stesso settore o in certi casi di settori differenti).

Per capire il senso di questo ragionamento consideriamo due aziende che nello stesso settore, nelle stesse condizioni di mercato e che hanno lo stesso fatturato.

Tuttavia una delle due aziende ha un risultato d’esercizio maggiore rispetto all’altra; tale risultato può essere ricollegato ad una migliore efficienza nelle decisioni aziendali.

Dopo aver effettuato la riclassificazione del conto economico e aver ottenuto il valore dell'indice EBIT, il valore risulta superiore nell’azienda che aveva un risultato d’esercizio minore.

Anche se entrambi i valori rappresentano una misura della redditività aziendale, in certi casi possono offrire risultati contrastanti, dettati principalmente dalle grandezze che vengono prese in considerazione nel calcolo degli indicatori.

La differenza è data dagli oneri finanziari; se un’impresa non effettua degli investimenti chiaramente non avrà degli interessi passivi da pagare avendo di conseguenza un risultato d’esercizio maggiore.

Questo porta a dei vantaggi nel breve periodo, ma nel medio/lungo periodo si avrà probabilmente una perdita di competitività causata da impianti e macchinari obsoleti o da uno scarso grado di innovazione tecnologica.

Tuttavia la differenza dell’utile può anche essere data dal fatto che l’azienda con un utile superiore effettua investimenti utilizzando capitale proprio e non capitale di terzi, non dovendo perciò pagare interessi passivi ad istituti di credito.

Tenendo in considerazione l'indice EBIT nelle analisi di bilancio si può comprendere se il risultato d’esercizio di una determinata impresa è maggiore rispetto a quello dei competitor a causa di una migliore gestione delle risorse aziendali, o semplicemente per altri motivi legati ad aspetti finanziari o fiscali.

Per effettuare un’analisi nel modo corretto non basterà quindi valutare il risultato di un solo periodo temporale (utile o perdita), ma bisognerà considerare anche il peso della gestione caratteristica valutato su più periodi temporali.

Un valore elevato dell'indice EBIT e un risultato finale poco elevato o negativo, potrebbero essere semplicemente causati da una legislazione fiscale sfavorevole o una struttura del capitale inadeguata.

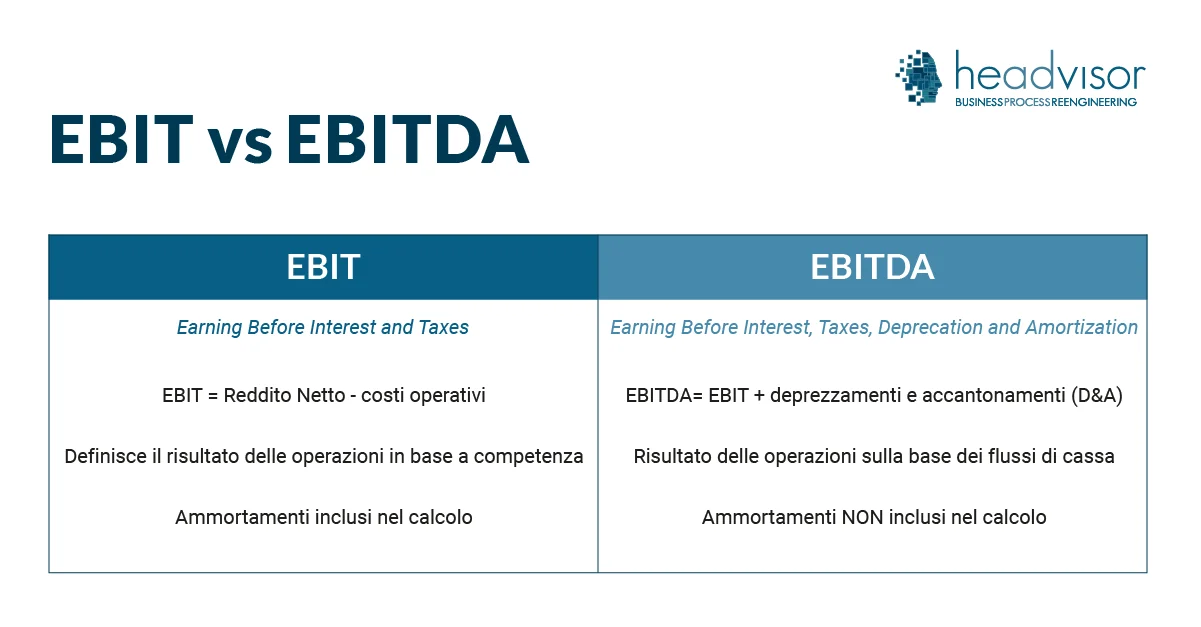

Differenza tra EBIT ed EBITDA

L’indice EBITDA Earnings Interests Tax Depreciation and Amortization, a differenza dell'indice EBIT, include nel calcolo anche deprezzamenti e accantonamenti; entrambi invece escludono interessi passivi e tasse.

Entrambi sono indicatori di redditività, ma l'indice EBIT definisce il risultato delle operazioni in base alla competenza, mentre l’EBITDA è il risultato delle operazioni sulla base dei flussi di cassa.

Inoltre gli indici vengono ottenuti dalla riclassificazione del conto economico a valore aggiunto e forniscono ad investitori ed analisti una misura della redditività aziendale che consente di valutare il valore reale della società ed effettuare le scelte di investimento più remunerative.

Nel caso in cui si debba valutare un’azienda con un valore di capitale basso e poche spese di gestione delle attività aziendali è preferibile utilizzare l’indice EBITDA; nel caso invece di aziende con un ampio sfruttamento del capitale (come nei settori di petrolio e gas) e un’elevata quantità di spese da sostenere sarà preferibile sfruttare l'indice EBIT, in quanto gli ammortamenti sono parte delle spese in conto capitale.

Limiti dell'indice EBIT

Tuttavia, proprio perché gli ammortamenti vengono inclusi nel calcolo dell'indice EBIT, questo può portare a risultati non veritieri nel caso in cui vengono confrontate società appartenenti a settori diversi.

Infatti se una società ha un una quantità elevata di attività fisse rispetto ad un’altra, queste aumentano notevolmente il valore degli ammortamenti, riducendo il reddito netto della società che ha un numero maggiore di immobilizzazioni.

Bisogna anche considerare che le aziende che hanno un debito elevato dovranno di conseguenza pagare un ammontare elevato di interessi passivi; siccome l'indice EBIT esclude dal calcolo tali valori, c’è il rischio di sovrastimare i guadagni potenziali delle società prese in analisi.

Il debito è quindi un fattore da tenere in considerazione anche per quanto riguarda i tassi in aumento che di conseguenza aumentano gli interessi passivi portando ad una riduzione dei profitti aziendali.

Chiedici una consulenza gratuita

I nostri esperti sono a tua disposizione!

Gli operatori circolano nei reparti della tua azienda con fogli di carta? La pianificazione della produzione è manuale o effettuata con Excel?

Sai esattamente quanto è il tuo livello di produzione? Quanto scarto produci? Quante rilavorazioni per inefficienze? Quante materie prime impieghi?

Tramite un processo di efficientamento è possibile implementare soluzioni tengibili, per ottimizzare al meglio ogni processo e migliorare il livello di efficienza.

Tutto il nostro team è a tua disposizione, per qualunque esigenza.

Leggi i Tutorials più recenti

Strumenti per efficientare le imprese

Core Tools Automotive: l’importanza degli strumenti “Core”

Core tools automotive: gli strumenti chiave da conoscere per lavorare come controller, project manager e dirigenti nel settore automotive.... [Continua a Leggere]

Metodo Hoshin Kanri per la pianificazione strategica

Hoshin Kanri è un metodo di gestione strategica della lean production che permette di allineare gli obiettivi strategici di un'azienda con le sue operazioni quotidiane... [Continua a Leggere]

ESRS: gli standard europei per il reporting sulla sostenibilità

ESRS: gli standard che definiscono le linee guida per la rendicontazione sostenibile delle aziende in Europa. Scopri cosa sono in questo articolo... [Continua a Leggere]

CSDDD o CS3D: cosa è e cosa prevede la nuova direttiva europea

CSDDD o CS3D perché è nata questa normativa europea? a chi è rivolta? entro quando entrerà in vigore?... [Continua a Leggere]

Sostenibilità aziendale: come migliorare le performance sostenibili

La sostenibilità aziendale è un concetto fondamentale per le aziende moderne. Come implementare soluzioni sostenibili per il prossimo futuro?... [Continua a Leggere]

Balanced scorecard: la guida completa

Balanced Scorecard BSC è la scheda di valutazione bilanciata per la gestione strategica e la misurazione dei risultati aziendali nelle diverse aree.... [Continua a Leggere]

Analisi PEST e analisi PESTEL

Analisi PESTEL (anche conosciuta come PEST o PESTLE) permette di evidenziare tutti i fattori esterni che possano condizionare lo sviluppo di una azienda o business... [Continua a Leggere]

La Carbon Footprint aziendale: 9 tecniche e metodi per la stima degli impatti di emissioni in atmosfera

Carbon Footprint aziendale: tecniche e metodi per la stima degli impatti di emissioni in atmosfera e rendicontazione nel bilancio di sostenibilità... [Continua a Leggere]

Margine di Contribuzione: Cos’è, Calcolo ed Esempi

Il margine di contribuzione è un indice fondamentale per valutare la redditività dei prodotti creati dall'azienda. Leggi questo articolo per saperne di più... [Continua a Leggere]

Just in Time: efficienza in produzione e logistica

Il just in time è una strategia di gestione che permette di ridurre gli sprechi e rendere più efficiente e coordinato il reparto produzione.... [Continua a Leggere]

WBS (Work Breakdown Structure): cos'è e come utilizzarla

La WBS è lo strumento di ripartizione del lavoro per suddividerlo in compiti più piccoli e renderlo più gestibile, controllabile e accessibile.... [Continua a Leggere]

Break Even Point (BEP) - come calcolare il punto di pareggio

Il Break Even Point è una formula per calcolare il punto di pareggio. Il valore in cui i profitti e i costi di un’attività aziendale sono in equilibrio.... [Continua a Leggere]

Sistemi di Efficientamento organizzativo

Gli strumenti per efficientare la tua impresa

L'analisi e la mappatura dei processi di un'organizzazione, consentono di riorganizzare le attività, razionalizzare l'uso delle risorse, incrementare l’efficacia, l’efficienza ela produttività della struttura stessa.

I nostri servizi a supporto di imprese:

- Mappatura dei processi interni, gestionali e organizzativi

- Analisi e ottimizzazione delle prestazioni dei processi individuati

- Analisi e riduzione dei costi di gestione

- Ridefinizione dei processi con l'obiettivo di migliorare l'efficienza dell'organizzazione e delle sue prestazioni

- Progettazione di Innovazione tecnologica e digitalizzazione dei processi

- Progettazione di economia circolare