Tempo di lettura: 8 min

Indice

ROI, Return On Investment

Indice di ritorno dell'investimento

Definizione di ROI: è un indice che permette di valutare quanto sia il reddito generato dal capitale investito nel tempo. Il valore percentuale del ritorno dell'investimento eseguito nel tempo. In ambito di bilancio aziendale è il reddito generato dall'azienda rispetto al capitale investito.

Moltissimi approcci all’analisi aziendale misurano soprattutto un aspetto: il livello di redditività aziendale. Questo può essere inteso dagli investitori come la possibilità di generare una rendita per il loro capitale investito. Un’azienda che non porta un valore agli investitori o alla proprietà è un’azienda di poco interesse e non attira nuovi investitori.

Un’impresa vincente utilizza il capitale in modo da generare un valore per tutti gli investitori, così da permettere loro di re-investire parte di questo capitale e conseguentemente di continuare a crescere la redditività del loro investimento.

Ma come fanno gli investitori a comprendere quali aziende creano miglior valore aggiunto e quali no? Analizzando il concept aziendale, le opportunità future, e soprattutto i bilanci d’impresa. Un aiuto prezioso per la valutazione dei bilanci d'impresa è anche quello di affidarsi a molteplici indici di bilancio. In tal modo diviene agevole evincere la profittabilità e la sicurezza dell’impresa. Tra questi numerosi indici il ROI - (Return On Investment) è un indice di bilancio che aiuta ad illustrare la redditività di un’azienda.

Il ROI non è solamente uno strumento per calcolare la redditività di un’azienda, può essere un comodo indice per calcolare la redditività di investimenti passati e prendere decisioni consapevoli per gli investimenti futuri, in ottica di ottimizzazione della gestione delle finanze di un’impresa.

Cosa sono gli indicatori di redditività?

Gli indicatori di redditività sono INDICI DI BILANCIO utili a svolgere analisi di bilancio mediante l’utilizzo di tecniche di analisi dei dati.

Gli indicatori di redditività sono strumenti utili soprattutto agli investitori, perché permettono di comprendere in quali aziende sia più conveniente investire.

Quali sono alcuni dei principali indicatori di redditività aziendale?

- ROI - Return On Investment (ritorno dell'investimento)

- ROS - Return On Sales (redditività delle vendite)

- ROE - Return On Equity

- ROD - Return On Debt

- ROA - Return On Assets

- ROGC - Reddito Operativo della Gestione Caratteristica

- MOL - Margine Operativo Lordo o EBIDTA (capacità del capitale di generare valore)

- EBIT - (capacità del capitale di generare ricchezza al netto di tasse e interessi)

Che cos’è il ROI (Return On Investment)

Il ROI è il rapporto tra capitale investito e profitto realizzato. Per calcolarlo vengono utilizzati il rapporto tra il reddito operativo e la totalità del capitale investito, comprensivo del capitale proprio e capitale di terzi, al lordo degli oneri finanziari e di quelli fiscali.

Il ROI può anche essere visto, da un’impresa, come l’obiettivo in termini di profitti dato un certo investimento (Ritorno economico di un singolo investimento in un determinato periodo). Un tale utilizzo viene fatto nel caso di acquisti macchinari, il cui ROI viene calcolato basandosi su dati aziendali, per comprendere pre-acquisto dopo quanto tempo l’investimento fatto sarà ripagato dal profitto generato grazie all'investimento stesso.

Il ROI funge quindi anche da punto di riferimento per le prestazioni dell’azienda o di reparti aziendali. Il raggiungimento del ritorno dell'investimento previsto può diventare un KPI (Key Performance Indicator) utile a misurare l’efficienza di singoli investimenti all'interno di diversi reparti aziendali.

L’utilizzo dell’indice ROI come KPI è utile però solo se è possibile presumere che un investimento si ripagherà entro la sua vita utile prevista. Nel settore IT (Information Technology), per esempio, la vita utile di investimenti tecnologici è solitamente 3 anni, ma quando si parla di impianti di produzione può essere più lunga, non è raro vedere ROI calcolati su 5-10 anni.

Calcolare il ROI – Formula

Il calcolo matematico del ROI è:

ROI = Reddito Operativo/Capitale Investito

La formula può essere anche espressa in percentuale, in questo modo:

ROI = (Reddito Operativo/Capitale Investito) x 100

Per calcolare il ROI di un’azienda viene utilizzato il capitale totale della società, che è composto da capitale proprio e debito. Tuttavia è possibile calcolare il ROI dei singoli investimenti, presupposto che i flussi di ritorno del singolo investimento siano noti o calcolabili con poco margine di errore.

Formula ROI: cosa si nasconde dietro le cifre del calcolo?

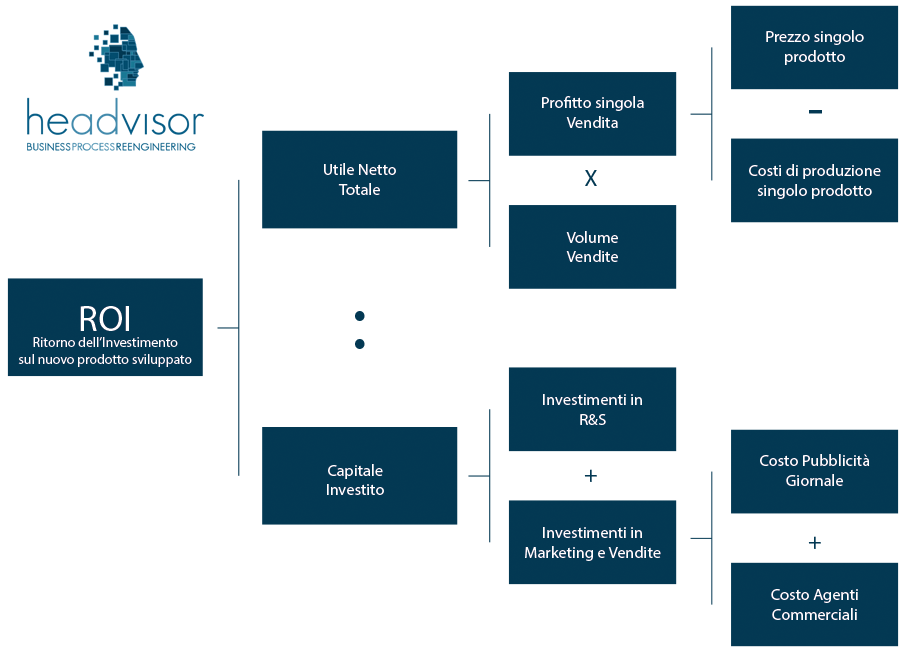

Potrebbe sembrare semplice fare il calcolo ROI, ma quello che si nasconde dietro le cifre utilizzate per calcolarlo è una serie di informazioni utilissime che possono davvero fornire agli imprenditori una panoramica sulla salute dell’azienda.

Prendiamo l’esempio dello sviluppo di un nuovo prodotto: come calcolare il suo ritorno dell'investimento? Ecco quello che si nasconde dietro le cifre:

L'importanza del ROI nel marketing

Se nell’analisi globale di un Bilancio il ROI è uno dei vari indici, nel marketing diventa uno strumento particolarmente importante per scegliere, pianificare e infine valutare l’efficienza di tutte le campagne.

L’importanza di questo calcolo nel marketing è talmente conosciuta che esiste un acronimo diverso per identificarlo: il ROMI ovvero Return on Marketing Investment.

Formula ROMI

Come la formula ROI la formula ROMI è calcolata dividendo il profitto portato dalla campagna marketing per i costi pubblicitari. La formula ROMI è:

ROMI = (lordo vendita - costo del prodotto) / costo pubblicità

Oppure

ROMI return on marketing investment = guadagno netto / costo pubblicità

ROAS (Return on Advertising Spend) (ritorno sulla spesa pubblicitaria):

Il ROAS rappresenta la redditività di una misura pubblicitaria, serve tra l'altro per attuare misure che aumentano la qualità della misura e/o riducono i costi se una campagna ha un saldo negativo. Il ROAS viene calcolato utilizzando la formula:

ROAS = (utile netto/costi pubblicitari) x 100

Esempi di Calcolo ROI

Esempio di calcolo del ROI per una campagna di Marketing: utilizzare il ROI per valutare l’efficacia di una campagna pubblicitaria su Facebook

Ipotizziamo che l’azienda Rossi, produttrice di biciclette da corsa, decida di sviluppare una campagna di Facebook Ads, con lo scopo di aumentare le vendite dal proprio e-commerce.

A titolo di esempio la campagna impostata pubblicizza un unico tipo di bicicletta, al prezzo di vendita di 3.000 euro e costo di produzione di 1.000 euro: il guadagno della vendita di una bicicletta è quindi 2.000 euro.

La campagna viene impostata con la strategia Pay per Click, a costo di 2 euro per click e viene lasciata durare per 3 mesi.

In questi tre mesi vengono effettuati 7.000 click e 100 vendite. Ecco che possiamo calcolare il ritorno di questa campagna facebook:

Totale vendite = (100 vendite x 2.000) = 20.000 euro

Capitale investito = 7.000 click x 2 euro = 14.000 euro

ROI campagna facebook = (20.000/14.000) x 100 = 1,42

Per ogni euro investito la campagna Facebook ha portato 0,42 euro di guadagno. Espresso in percentuale la campagna Facebook effettuata ha portato un ritorno dell’investimento del 42%.

Calcolo del ROI per investimenti produttivi o in macchinari: come valutare se gli investimenti fatti in Industria 4.0 hanno portato un beneficio all’azienda

Gli investimenti produttivi possono essere sostanziali, è importante calcolare in modo accurato quali sono gli investimenti che permetteranno all’azienda di crescere.

Prendiamo l’esempio di un’azienda di produzione, che decide di introdurre un braccio meccanico in linea, a fronte di un investimento di 50.000 euro.

Grazie al braccio meccanico l’efficienza produttiva aumenta togliendo 1 persona per ogni turno dal presidio del macchinario preposto. Il costo risparmiato del personale di 2 turni sarà quindi circa 70.000€ annui, adducendo anche ulteriori 10.000€ di costi al nuovo braccio (manutenzione, energia, utensili) per l’azienda godrà di una riduzione dei costi di 10.000€ euro il primo anno e di 60.000 euro per gli anni seguenti

Il capitale investito è 50.000, il fatturato generato è di 60.000 euro, il profitto è quindi 10.000 euro (fatturato – costi = profitto). Ora basta inserire nella formula:

ROI = 70.000/(50.000 + 10.000) = 1,166

Il ritorno sull’investimento è quindi il 16,6% già il primo anno

Per ogni euro investito nel braccio meccanico l’azienda ha ottenuto un profitto di 0,166 euro.

In realtà questo esempio avrebbe bisogno di una analisi economica più approfondita.

Essendo un bene in ammortamento, sarebbe necessario sviluppare un calcolo ripartito per i 5 anni di ammortamento.

Ipotizzando quindi una quota in ammortamento di 10.000 di costo annuo sommato ad un ulteriore costo di 10.000 annui tra manutenzione e costi diretti il rapporto con i 70.000 euro risparmiati all'anno di personale operativo spostano la percentuale ad un valore ben più alto.

ROI = Reddito Operativo / capitale investito = 70.000/(10.000 + 10.000) = 3,5

Il ritorno sull’investimento è quindi il 350% in 5 anni

Per ogni euro investito nel braccio meccanico l’azienda ha ottenuto un profitto di 350 euro in 5 anni.

Analisi e interpretazione del ROI

Per una corretta analisi e interpretazione di questo indice è fondamentale notare che nel calcolo vengono considerati solamente fattori monetari e interni all’azienda. Non sono comprese le influenze relative alla situazione del mercato, la soddisfazione del cliente e le strategie di management.

Come si evince dalla formula il ROI è caratterizzato da due indicatori specifici dell’azienda e di conseguenza può:

- avere lo stesso risultato con combinazioni diverse

- aumentare se il profitto delle vendite diminuisce ma aumenta il turnover del capitale

- non fornire un quadro completo sulla salute finanziaria dell’azienda

Il ritorno dell’investimento non deve essere utilizzato come unico strumento di analisi per valutare le performance aziendali.

Quali sono i vantaggi del calcolo del ritorno sull'investimento?

Sebbene il ROI sia un indice di bilancio che fornisce informazioni limitanti, utilizzare questa metrica fornisce dati importanti per:

- analizzare e confrontare le performance delle singole aree aziendali e dei vari investimenti;

- analizzare le performance degli investimenti delle precedenti annualità

- pianificare gli investimenti futuri basandosi su investimenti effettuati con successo in passato

I punti deboli del ROI

Il calcolo del Return On Investment è un indice di bilancio molto utile, oltre a fare parte della procedura standard per la valutazione dei progetti di investimento ma non mancano le critiche per questo strumento.

I punti deboli di questo strumento emergono soprattutto quando si tratta di esaminare i singoli investimenti in ottica futura: essendo una cifra chiave orientata al puro valore contabile consente di trarre conclusioni certe solamente sul passato.

Può essere un valido aiuto alla valutazione di investimenti passati in ottica di rinnovo, ma non può essere l’unico metodo per valutare gli investimenti futuri: intrinsecamente non permette di valutare tutte le variabili interne e le minacce esterne, come i rischi economici e di mercato, la soddisfazione del cliente, la concorrenza o il clima interno all’azienda.

Tutti questi fattori possono cagionare il fallimento di una strategia di investimento che nei calcoli teorici aveva un ROI del 50%.

La valutazione di investimenti futuri non può essere limitata ad un singolo indice di bilancio: deve essere una strategia basata su vari fattori.

ROI di investimenti effettuati tramite credito bancario

È importante, nel calcolo del ROI di investimenti effettuati grazie a prestiti, tenere conto del costo del denaro: se il ritorno dell’investimento è minore del tasso medio di interesse il risultato del ROI sarebbe da considerare negativo.

Questo significa prestare più attenzione nel calcolo del Return On Investment per gli investimenti effettuati tramite credito bancario: importante è inserire ogni spesa incorsa per l’apertura della linea di credito come costo, da sottrarre all’utile netto.

Headvisor Investimento a ritorno dell'investimento garantito

Nel caso tipico di una consulenza in termini di efficientamento produttivo, il ritorno dell'investimento è un parametro che viene calcolato già nella fase di analisi.

Un classico esempio di efficientamento produttivo ad esempio riguarda l'aumento delle performance produttive unite alla riduzione degli sprechi operativi. Immaginiamo una azienda che fattura 10 mln di euro a fronte di costi diretti di produzione di circa 9 mln di euro.

Quanto sarebbe il Return On Investment riducendo i costi produttivi ad una percentuale del 2% o addirittura del 3%? Tutto questo solo migliorando la pianificazione, la consapevolezza e la comunicazione tra i reparti.

Noi di Headvisor operiamo proprio in questa direzione, riduciamo gli sprechi operativi con un ritorno dell'investimento sempre garantito entro un anno.

Chiedici una consulenza gratuita

I nostri esperti sono a tua disposizione!

Gli operatori circolano nei reparti della tua azienda con fogli di carta? La pianificazione della produzione è manuale o effettuata con Excel?

Sai esattamente quanto è il tuo livello di produzione? Quanto scarto produci? Quante rilavorazioni per inefficienze? Quante materie prime impieghi?

Tramite un processo di efficientamento è possibile implementare soluzioni tengibili, per ottimizzare al meglio ogni processo e migliorare il livello di efficienza.

Tutto il nostro team è a tua disposizione, per qualunque esigenza.

Leggi i Tutorials più recenti

Strumenti per efficientare le imprese

Core Tools Automotive: l’importanza degli strumenti “Core”

Core tools automotive: gli strumenti chiave da conoscere per lavorare come controller, project manager e dirigenti nel settore automotive.... [Continua a Leggere]

Metodo Hoshin Kanri per la pianificazione strategica

Hoshin Kanri è un metodo di gestione strategica della lean production che permette di allineare gli obiettivi strategici di un'azienda con le sue operazioni quotidiane... [Continua a Leggere]

ESRS: gli standard europei per il reporting sulla sostenibilità

ESRS: gli standard che definiscono le linee guida per la rendicontazione sostenibile delle aziende in Europa. Scopri cosa sono in questo articolo... [Continua a Leggere]

CSDDD o CS3D: cosa è e cosa prevede la nuova direttiva europea

CSDDD o CS3D perché è nata questa normativa europea? a chi è rivolta? entro quando entrerà in vigore?... [Continua a Leggere]

Sostenibilità aziendale: come migliorare le performance sostenibili

La sostenibilità aziendale è un concetto fondamentale per le aziende moderne. Come implementare soluzioni sostenibili per il prossimo futuro?... [Continua a Leggere]

Balanced scorecard: la guida completa

Balanced Scorecard BSC è la scheda di valutazione bilanciata per la gestione strategica e la misurazione dei risultati aziendali nelle diverse aree.... [Continua a Leggere]

Analisi PEST e analisi PESTEL

Analisi PESTEL (anche conosciuta come PEST o PESTLE) permette di evidenziare tutti i fattori esterni che possano condizionare lo sviluppo di una azienda o business... [Continua a Leggere]

La Carbon Footprint aziendale: 9 tecniche e metodi per la stima degli impatti di emissioni in atmosfera

Carbon Footprint aziendale: tecniche e metodi per la stima degli impatti di emissioni in atmosfera e rendicontazione nel bilancio di sostenibilità... [Continua a Leggere]

Margine di Contribuzione: Cos’è, Calcolo ed Esempi

Il margine di contribuzione è un indice fondamentale per valutare la redditività dei prodotti creati dall'azienda. Leggi questo articolo per saperne di più... [Continua a Leggere]

Just in Time: efficienza in produzione e logistica

Il just in time è una strategia di gestione che permette di ridurre gli sprechi e rendere più efficiente e coordinato il reparto produzione.... [Continua a Leggere]

WBS (Work Breakdown Structure): cos'è e come utilizzarla

La WBS è lo strumento di ripartizione del lavoro per suddividerlo in compiti più piccoli e renderlo più gestibile, controllabile e accessibile.... [Continua a Leggere]

Break Even Point (BEP) - come calcolare il punto di pareggio

Il Break Even Point è una formula per calcolare il punto di pareggio. Il valore in cui i profitti e i costi di un’attività aziendale sono in equilibrio.... [Continua a Leggere]

Sistemi di Efficientamento organizzativo

Gli strumenti per efficientare la tua impresa

L'analisi e la mappatura dei processi di un'organizzazione, consentono di riorganizzare le attività, razionalizzare l'uso delle risorse, incrementare l’efficacia, l’efficienza ela produttività della struttura stessa.

I nostri servizi a supporto di imprese:

- Mappatura dei processi interni, gestionali e organizzativi

- Analisi e ottimizzazione delle prestazioni dei processi individuati

- Analisi e riduzione dei costi di gestione

- Ridefinizione dei processi con l'obiettivo di migliorare l'efficienza dell'organizzazione e delle sue prestazioni

- Progettazione di Innovazione tecnologica e digitalizzazione dei processi

- Progettazione di economia circolare