Tempo di lettura: 8 min

Indice

ROE (Return On Equity)

Indice di ritorno del capitale conferito

Definizione: l'indice ROE (Return On Equity) nella valutazione aziendale di bilancio, rappresenta il grado di redditività del capitale proprio. Permette di visionare il livello di redditività del capitale investito e ad ipotizzare il probabile rendimento atteso dagli investitori.

Il ROE (Return On Equity), è uno dei principali indicatori di bilancio che misura la redditività aziendale e permette quindi di misurare l’economicità e lo stato di salute di un’impresa.

L’obiettivo è quello di valutare se la realtà aziendale è in grado di generare reddito per l'investitore tenendo conto dei fattori produttivi impiegati e della gestione aziendale.

Il ROE (Return On Equity) risulta utile sia per manager e analisti che vogliono misurare e valutare il valore e le performance della propria azienda (KPI Key Performance Indicator), che per possibili investitori o stakeholder che hanno effettivamente investito o stanno valutando un’opportunità di investimento. Serve per valutare la bontà del proprio investimento e quindi la capacità dell’impresa di generare profitti nel medio-lungo periodo.

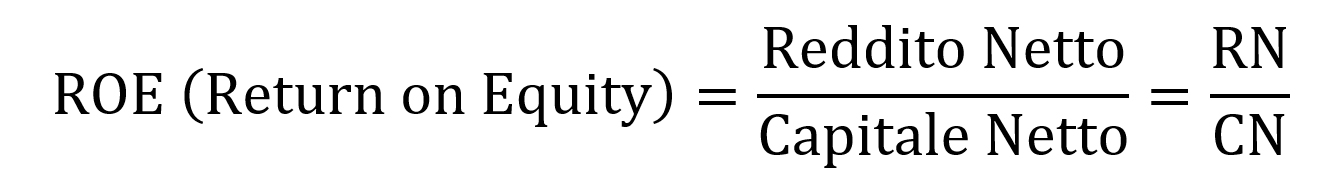

Formula ROE Return On Equity

Il ROE - Return On Equity mette in relazione l’utile d’esercizio con il capitale netto: ROE = (RISULTATO D’ESERCIZIO / PATRIMONIO NETTO) %

Come nel caso degli altri indici di redditività aziendale, anche l'indice ROE (Return On Equity) è ottenuto dal rapporto tra una grandezza reddituale estrapolata dalla riclassificazione del conto economico (l’utile d’esercizio), e un valore che rappresenta invece il capitale o una parte di capitale investito (patrimonio netto), ottenuto invece dallo stato patrimoniale.

Le due componenti del rapporto sono quindi:

- utile di esercizio al netto delle imposte

- patrimonio netto o capitale proprio: capitale sottoscritto dai soci sommato alle riserve di capitale (non il capitale da debiti).

Inoltre, come si può evincere dalla formula, non va tenuto conto solamente del risultato economico, ma dal suo rapporto con il volume di capitale investito.

In prima analisi l'indice di bilancio ROE (Return On Equity) può essere definito come un valore percentuale che rappresenta la remunerazione dei portatori di capitale di rischio; la sua utilità tuttavia viene alla luce quando viene messo a confronto con altri parametri a livello spaziale e temporale e ampliando l’analisi usando ulteriori indicatori di bilancio.

Valutazione del ROE: Premio al rischio

Normalmente per comprendere se il valore del ROE (Return On Equity) è adeguato lo si dovrebbe valutare in funzione dei più comuni investimenti a basso rischio (es Depositi bancari, BOT, CCT etc.)

In pratica si valuta l'indice ROE (Return On Equity) calcolato sull'azienda (che di per sè ha sicuramente un rischio più elevato) con i tipici investimenti a basso rischio come appunto BOT CCT o depositi bancari.

Il delta tra investimento aziendale e investimenti a basso rischio quindi determina il Premio al rischio ovvero la maggior remunerazione dell'investitore tra un investimento a basso rischio e un investimento in capitale d'azienda.

Se consideriamo ad esempio un utile pari a 100, esso può essere ritenuto soddisfacente se messo in rapporto con un patrimonio pari a 1000; in questo caso il ROE (Return On Equity) sarà: ROE = (100/1000) = 10%

Se il patrimonio netto fosse invece pari a 10000, in questo caso il valore dell'indice ROE (Return On Equity) sarebbe dell’1%, un valore molto meno soddisfacente rispetto a quello considerato in precedenza. Nel primo caso infatti il risultato sta ad indicare per ogni euro investito a titolo di capitale di rischio, si avrà un ritorno sotto forma di dividendi di 0.1 euro, e che il tasso di redditività dell’azienda presa in considerazione è del 10%.

Confronto con titoli a basso rischio

Come già indicato in precedenza, è importante trovare termini di paragone per gli indici di bilancio per capire se il valore di tali indici sia una rappresentazione soddisfacente per una situazione aziendale efficiente.

Va anche tenuto conto che i giudizi riguardo all'indice ROE (Return On Equity) vanno eseguiti anche considerando la rischiosità dell’investimento che si intendano effettuare, ampliando l’analisi anche al rischio di business al quale l’azienda potrebbe andare in contro.

Un termine di paragone può essere ottenuto prendendo come riferimento dei titoli a basso rischio come i titoli di stato (BOT o CCT) o i depositi bancari. Anche se si tratta di investimenti di natura differente, essi offrono comunque un termine di paragone immediato e di facile comprensione.

Solitamente se il rendimento ottenibile da un investimento tramite capitale proprio non supera quello di tali titoli, sarebbe poco conveniente investire nell’impresa in considerazione e andrebbe di conseguenza ricercata un’opportunità migliore.

Analisi temporale

Un altro confronto che può fornire risultati significativi è quello effettuato a livello temporale, mettendo quindi a confronto dati riguardanti a varie annualità dell’impresa stessa o del settore di appartenenza oppure calcolando il valore medio su più annualità per ottenere un valore medio di riferimento e poter agire di conseguenza per migliorare il valore dell'indice ROE - Return On Equity.

Tale analisi può essere effettuata su più annualità differenti o, in casi particolari, anche su periodi minori come su base trimestrale, come ad esempio per aziende che hanno un andamento stagionale delle vendite.

Analisi spaziale

Nel caso invece di un’analisi dal punto di vista spaziale, viene paragonato il ROE (Return On Equity) di diverse imprese appartenenti allo stesso settore o appartenenti a settori diversi; tuttavia in questo ultimo caso va tenuto presente che i valori medi degli indici dipendono fortemente dal settore economico di appartenenza e in alcuni casi effettuare questo tipo di analisi può portare a conclusioni non coerenti e non applicabili in ottica di miglioramento delle performance aziendali (KPI Key Performance Indicator).

Scomposizione del reddito netto

Nel caso in cui si volesse effettuare un’analisi maggiormente dettagliata, può essere utile scomporre il reddito netto (denominatore della formula del ROE), nelle varie componenti che lo compongono dopo la riclassificazione del conto economico

Il reddito netto può quindi essere scomposto in prodotto di esercizio, al quale vanno sottratti:

- spese per materiale

- spese operative

- spese di personale

- quote di ammortamento

- oneri finanziari

- oneri tributari

Questa scomposizione può offrire vantaggi significativi poiché mettendo a paragone le singole voci si può individuare quali siano le variazioni che hanno inciso maggiormente alla composizione del reddito netto e darci indicazioni sulle aree aziendali che necessitano di un efficientamento per migliorare il valore dell'indice ROE.

Sarà anche necessario considerare se tali variazioni siano causate da eventi straordinari e in questo caso sarebbe opportuno non considerare tali dati numerici ma piuttosto dati raccolti in condizioni aziendali normali.

Utilità e limiti dell'indice ROE

l'indice di bilancio ROE (Return On Equity) diventa utile sia da un punto di vista informativo offrendo informazioni sullo stato attuale e sulla redditività dell’azienda, ma viene anche utilizzato da manager e analisti attraverso le comparazioni temporali e spaziali descritte in precedenza e incorporandolo con analisi statistiche di correlazione e regressione permettendo di comprendere e controllare l’andamento delle performance aziendali (KPI Key Performance Indicator).

Ampliando l’analisi inserendo ulteriori KPI di valutazione, il manager sarà in grado di individuare le aree su cui fare leva in ottica di efficientamento, con l’obiettivo di restare al passo con i competitor e con le richieste di mercato.

Alcuni limiti di utilizzo dell'indice ROE

Strutture Contabili

I limiti di utilizzo dell'indice di bilancio ROE e degli indicatori di redditività in generale, sono principalmente ricollegabili alle strutture contabili che in certi casi possono rivelarsi eccessivamente rigide o non fornire direttamente le informazioni necessarie.

Un'altra problematica può essere riconducibile ad una redazione del bilancio seguendo principi contabili di diverso genere. Ad esempio un’azienda potrebbe utilizzare principi contabili prettamente italiani mentre un’altra principi contabili anglosassoni o di altra natura internazionale.

Oppure i criteri con cui vengono redatte le rimanenze di magazzino o gli ammortamenti possono variare da impresa ad impresa anche a seconda della struttura o alla grandezza di tali realtà.

In tutti questi casi non sarà possibile effettuare un confronto diretto tra le varie grandezze e risulterà necessario omogeneizzare i dati al fine di poterli confrontare tra loro in modo congruo.

Aumento del livello di indebitamento

In certi casi un aumento del livello di indebitamento può comportare un miglioramento del ROE, in particolare nei casi in cui ci si avvalga di un utilizzo spropositato del meccanismo della leva finanziaria.

Ciò porta ad un aumento degli oneri finanziari e del grado di rischiosità del capitale, che a loro volta influiscono negativamente sul risultato operativo (EBIT).

Tale problematica può essere risolta tenendo monitorato l’INTEREST COVERAGE RATIO, un indice ottenuto dal rapporto tra EBIT ed interessi passivi dandoci una stima sintetica del RATING AZIENDALE (capacità di un’azienda di onorare i propri impegni nei confronti di terzi).

Questo indice misura la capacità dell’impresa di onorare gli interessi finanziari tramite il proprio reddito operativo; un maggior indebitamento porterà ad una diminuzione dell’indice segnalando un aumento della probabilità di inadempienza.

Casi Straordinari

Il ROE (Return On Equity) potrebbe presentare valori in declino rispetto a periodi precedenti a causa di componenti straordinarie, come accennato in precedenza.

Tali componenti possono essere sia positive che negative, e necessitano dell’attuazione di processi di normalizzazione per rendere i risultati coerenti.

Esempi di componenti positive possono essere costi sostenuti per investimenti che genereranno un ritorno futuro (lancio di un nuovo prodotto, costi per ricerca e sviluppo, investimenti…).

Analisi Qualitativa

In ottica di efficientamento delle performance aziendali (KPI Key Performance Indicator) risulta di notevole importanza considerare anche fattori di tipo qualitativo; alcuni esempi possono essere:

- l’ambiente in cui opera l’azienda

- la composizione e la motivazione del personale

- prospettive future del mercato in cui opera l’azienda

- sistema informativo aziendale

- benessere aziendale

Tali fattori non vengono rappresentati attraverso gli indicatori di redditività ma dovrebbero essere comunque considerati per effettuare un’analisi aziendale completa.

Politiche di bilancio

Le politiche di bilancio vengono definite come “l’insieme coordinato delle operazioni sui dati contabili che comportino l’espressione di un giudizio di valore da parte dell’amministratore”.

Le analisi di bilancio possono risentire di tali politiche, poiché queste concedono un certo grado di discrezionalità per chi le utilizza, portando in certi casi ad informazioni incomplete o elaborate in base alle necessità aziendali, senza quindi necessariamente seguire alla lettera le normative civilistiche.

Potrebbe quindi essere necessario effettuare ulteriori analisi tenendo conto dei criteri adottati ed eseguire una rilettura dei documenti contabili come il conto economico, lo stato patrimoniale e la nota integrativa, con l’obbiettivo di valutare l’effettiva idoneità dei dati presi in analisi.

Nonostante i limiti riportati, questi non comportano l’annullamento dei vantaggi offerti dal ROE - (Return On Equity), ma forniscono semplicemente un’opportunità di effettuare un’analisi maggiormente esaustiva e precisa.

Il fattore di maggiore importanza è effettuare l’analisi affiancando al ROE altri indici di bilancio per fornire un quadro globale delle condizioni d’impresa.

ROE: Dipendenza con altri indici di bilancio

Il ROE dipende direttamente da:

- ROI

- Leverage

- Incidenza della Gestione Caratteristica

Ha invece una dipendenza indiretta con:

- ROS Return On Sales

- ROT Return On Turnover - Tasso di rotazione degli impieghi

Maggiore sarà la capacità dell’azienda di far fruttare i propri investimenti, valore identificato dal ROI, e maggiore sarà di conseguenza il rendimento del capitale proprio rappresentato dal ROE.

Il ROI (Return On Investment), è a sua volta influenzato dal ROS Return On Sales e dal ROT Return On Turnover.

Per migliorare il ROE sarà necessario aumentare il rendimento degli investimenti attraverso un incremento del margine delle vendite e del grado di sfruttamento degli impianti.

Un aumento del livello di indebitamento porterà ad un miglioramento del Leverage (Indice di Indebitamento), il quale ha un effetto moltiplicativo positivo sul ROE.

Tuttavia porta anche ad un aumento degli interessi passivi, con conseguente peggioramento dell’Incidenza della gestione Caratteristica e ha un effetto moltiplicatore negativo nei confronti del ROE.

Il ROE aumenterà solo se l’aumento del Leverage sarà in grado di coprire quello dell’Incidenza della gestione Caratteristica e quindi se il tasso di rendimento degli investimenti sarà maggiore del tasso di interesse pagato per i finanziamenti.

Di seguito un breve elenco di alcuni dei principali indicatori di redditività aziendale:

- ROI - Return On Investment (ritorno dell'investimento)

- ROS Return On Sales (redditività delle vendite)

- ROE Return On Equity

- ROT Return On Turnover

- ROD - Return On Debt

- ROA - Return On Assets

- ROGC - Reddito Operativo della Gestione Caratteristica

- MOL - Margine Operativo Lordo o EBITDA Earnings Interests Tax Depreciation and Amortization (capacità del capitale di generare valore)

- EBIT Earnings Interests and Tax - (capacità del capitale di generare ricchezza al netto di tasse e interessi)

Chiedici una consulenza gratuita

I nostri esperti sono a tua disposizione!

Gli operatori circolano nei reparti della tua azienda con fogli di carta? La pianificazione della produzione è manuale o effettuata con Excel?

Sai esattamente quanto è il tuo livello di produzione? Quanto scarto produci? Quante rilavorazioni per inefficienze? Quante materie prime impieghi?

Tramite un processo di efficientamento è possibile implementare soluzioni tengibili, per ottimizzare al meglio ogni processo e migliorare il livello di efficienza.

Tutto il nostro team è a tua disposizione, per qualunque esigenza.

Leggi i Tutorials più recenti

Strumenti per efficientare le imprese

Core Tools Automotive: l’importanza degli strumenti “Core”

Core tools automotive: gli strumenti chiave da conoscere per lavorare come controller, project manager e dirigenti nel settore automotive.... [Continua a Leggere]

Metodo Hoshin Kanri per la pianificazione strategica

Hoshin Kanri è un metodo di gestione strategica della lean production che permette di allineare gli obiettivi strategici di un'azienda con le sue operazioni quotidiane... [Continua a Leggere]

ESRS: gli standard europei per il reporting sulla sostenibilità

ESRS: gli standard che definiscono le linee guida per la rendicontazione sostenibile delle aziende in Europa. Scopri cosa sono in questo articolo... [Continua a Leggere]

CSDDD o CS3D: cosa è e cosa prevede la nuova direttiva europea

CSDDD o CS3D perché è nata questa normativa europea? a chi è rivolta? entro quando entrerà in vigore?... [Continua a Leggere]

Sostenibilità aziendale: come migliorare le performance sostenibili

La sostenibilità aziendale è un concetto fondamentale per le aziende moderne. Come implementare soluzioni sostenibili per il prossimo futuro?... [Continua a Leggere]

Balanced scorecard: la guida completa

Balanced Scorecard BSC è la scheda di valutazione bilanciata per la gestione strategica e la misurazione dei risultati aziendali nelle diverse aree.... [Continua a Leggere]

Analisi PEST e analisi PESTEL

Analisi PESTEL (anche conosciuta come PEST o PESTLE) permette di evidenziare tutti i fattori esterni che possano condizionare lo sviluppo di una azienda o business... [Continua a Leggere]

La Carbon Footprint aziendale: 9 tecniche e metodi per la stima degli impatti di emissioni in atmosfera

Carbon Footprint aziendale: tecniche e metodi per la stima degli impatti di emissioni in atmosfera e rendicontazione nel bilancio di sostenibilità... [Continua a Leggere]

Margine di Contribuzione: Cos’è, Calcolo ed Esempi

Il margine di contribuzione è un indice fondamentale per valutare la redditività dei prodotti creati dall'azienda. Leggi questo articolo per saperne di più... [Continua a Leggere]

Just in Time: efficienza in produzione e logistica

Il just in time è una strategia di gestione che permette di ridurre gli sprechi e rendere più efficiente e coordinato il reparto produzione.... [Continua a Leggere]

WBS (Work Breakdown Structure): cos'è e come utilizzarla

La WBS è lo strumento di ripartizione del lavoro per suddividerlo in compiti più piccoli e renderlo più gestibile, controllabile e accessibile.... [Continua a Leggere]

Break Even Point (BEP) - come calcolare il punto di pareggio

Il Break Even Point è una formula per calcolare il punto di pareggio. Il valore in cui i profitti e i costi di un’attività aziendale sono in equilibrio.... [Continua a Leggere]

Sistemi di Efficientamento organizzativo

Gli strumenti per efficientare la tua impresa

L'analisi e la mappatura dei processi di un'organizzazione, consentono di riorganizzare le attività, razionalizzare l'uso delle risorse, incrementare l’efficacia, l’efficienza ela produttività della struttura stessa.

I nostri servizi a supporto di imprese:

- Mappatura dei processi interni, gestionali e organizzativi

- Analisi e ottimizzazione delle prestazioni dei processi individuati

- Analisi e riduzione dei costi di gestione

- Ridefinizione dei processi con l'obiettivo di migliorare l'efficienza dell'organizzazione e delle sue prestazioni

- Progettazione di Innovazione tecnologica e digitalizzazione dei processi

- Progettazione di economia circolare